Hoàn Thuế Online 2023

Hoàn thuế thu nhập cá nhân là việc cơ quan thuế sẽ hoàn trả lại số thuế nộp thừa nếu có đề nghị hoàn. Cá nhân nộp dư số tiền thuế cần hoàn thiện thủ tục hoàn thuế TNCN để tránh bị mất quyền lợi. Bài viết dưới đây của iHOADON sẽ hướng dẫn bạn chi tiết nhất nhé.

Hoàn thuế thu nhập cá nhân là việc cơ quan thuế sẽ hoàn trả lại số thuế nộp thừa nếu có đề nghị hoàn. Cá nhân nộp dư số tiền thuế cần hoàn thiện thủ tục hoàn thuế TNCN để tránh bị mất quyền lợi. Bài viết dưới đây của iHOADON sẽ hướng dẫn bạn chi tiết nhất nhé.

Phương pháp và công thức tính hoàn thuế cho doanh nghiệp xuất khẩu

Căn cứ và phương pháp tính thuế đối với doanh nghiệp xuất khẩu như sau:

(1) Việc xác định căn cứ hoàn thuế hàng hóa mua của người nộp thuế giá trị gia tăng tổng hợp, gia công theo giá.

(2) Công ty ngoại thương khi kê khai hoàn thuế xuất khẩu phải kèm theo hóa đơn thuế giá trị gia tăng đặc biệt,

Tức là giá trị gia tăng Số đầu vào ghi trên hóa đơn thuế là căn cứ để tính hoàn thuế. Công thức tính hoàn thuế xuất khẩu như sau:

Số tiền hoàn thuế = số tiền mua ngoại thương chưa bao gồm thuế giá trị gia tăng * phần trăm hoàn thuế

hoặc = số lượng xuất khẩu * đơn giá bình quân gia quyền * tỷ lệ hoàn thuế

Các loại thuế được hoàn tại Trung Quốc

Theo quy định của hệ thống thuế hiện hành, có hai loại thuế xuất khẩu được áp dụng là:

– Thuế tiêu thụ thuộc phạm vi thuế doanh thu (hay còn gọi là thuế gián thu).

Việc hoàn thuế đối với hàng hoá xuất khẩu là số thuế giá trị gia tăng đã nộp và thuế tiêu dùng phải nộp đối với mọi mặt của quá trình sản xuất và lưu thông trong nước của hàng hoá xuất khẩu.

Hướng dẫn nộp hồ sơ quyết toán thuế TNCN qua mạng

Hướng dẫn nộp hồ sơ quyết toán thuế TNCN qua mạng

Cách 1: Hoàn thuế TNCN trên cổng thông tin của Tổng cục Thuế

Các bước hoàn thuế TNCN được thực hiện như sau:

Bước 1: Truy cập vào website Thuế Việt Nam và chọn mục “Cá nhân”

Bước 2: Lựa chọn tài khoản đăng nhập và điền đầy đủ các thông tin theo yêu cầu

Bước 3: Chọn “Quyết toán thuế” >> Chọn “Kê khai trực tuyến”

Bước 4: Nhập thông tin tờ khai hiển thị trên hệ thống

Bước 6: Gửi hồ sơ, chứng từ khấu trừ thuế TNCN đính kèm.

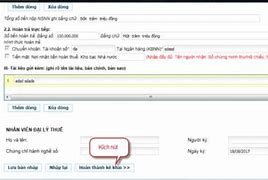

Cách 2: Gửi tờ khai quyết toán thuế TNCN qua ứng dụng HTKK

Bước 1: Người nộp thuế sẽ thực hiện kê khai Tờ khai quyết toán thuế TNCN theo mẫu tờ khai 02/QTT-TNCN trên ứng dụng HTKK.

Bước 2: Kết xuất tờ khai theo định dạng XML và đăng nhập vào Cổng thông tin điện tử của Tổng cục Thuế tại địa chỉ thuedientu.gdt.gov.vn

Lưu ý: cá nhân phải có tài khoản giao dịch thuế điện tử đã được đăng ký với cơ quan Thuế

Bước 3: ấn chọn mục Quyết toán thuế/ Gửi tờ khai quyết toán thuế để đính kèm Tờ khai 02/QTT-TNCN kèm theo bản chụp các tài liệu kèm theo

Bước 4: Chờ thông báo phản hồi từ cơ quan thuế.

Cách 3: Hoàn thuế TNCN trên eTax Mobile

Để thực hiện hoàn thuế TNCN trên ứng dụng eTax Mobile, người nộp thuế cần tải ứng dụng về điện thoại và thực hiện theo các bước hướng dẫn sau đây:

Bước 1: Mở ứng dụng và đăng nhập tài khoản eTax Mobile

Bước 2: Chọn “Đề nghị xử lý khoản nộp thừa“

Bước 3: Gửi đơn đề nghị hoàn thuế

Chọn Cục Thuế và Chi cục Thuế (nếu có) và Chọn “Tiếp tục“

Bước 4: Nhập các thông tin của người làm đơn đề nghị xử lý khoản thuế nộp thừa >> Chọn “Tiếp tục”

Lưu ý: Mục có dấu * là phần bắt buộc phải điền

Bước 5: Kiểm tra lại thông tin số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa >> Chọn “Tiếp tục“

Bước 6: Nhập số tiền phải nộp, số tiền còn phải nộp đề nghị bù trừ với số tiền nộp thừa, số tiền còn phải nộp sau bù trừ cũng như các thông tin bắt buộc >> Chọn “Tiếp tục”

Lưu ý: Mục có dấu * là phần bắt buộc phải điền

Bước 7: Kiểm tra lại thông tin số tiền đề nghị xử lý khoản nộp thừa >> Chọn “Tiếp tục“

Bước 8: Đặt tên tài liệu đính kèm và chọn đơn đề nghị hoàn thuế >> Chọn “Tiếp tục”

Chọn tờ khai: 02/QTT-TNCN – Tờ khai quyết toán thuế TNCN(TT80/2021)

Bước 9: Nhập mã OTP gửi về số điện thoại người nộp thuế >> Chọn “Hoàn thành“

Điều kiện và thủ tục hoàn thuế TNCN được quy định khá nghiêm ngặt. Tổ chức/cá nhân cần thực hiện hoàn thuế TNCN đúng theo quy định để tránh bị thiệt thòi và mất quyền lợi NLĐ.

Đăng ký dùng thử miễn phí hóa đơn điện tử iHOADON TẠI ĐÂY

✅ iHOADON chuyên gia cao cấp về hóa đơn điện tử

✅ Liên hệ với chúng tôi để được tư vấn miễn phí:

- Miền Bắc: Hotline: 19006142 - Tel/Zalo: Ms. Hằng 0912 656 142

- Miền Nam: Hotline: 19006139 - Tel/Zalo: Ms Thơ 0911 876 900/ Ms. Thùy 0911 876 899

iHOADON chuyên gia cao cấp về hóa đơn điện tử

Ngày 31/5/2023, Tổng cục Thuế ban hành Quyết định số 679/QĐ-TCT quy định về quy trình hoàn thuế gồm các nội dung sau:

1. Quy trình hoàn thuế GTGT, TNCN, TTĐB

Quy trình hoàn thuế được ban hành kèm theo Quyết định 679/QĐ-TCT bao gồm các nội dung sau:

*Tiếp nhận hồ sơ đề nghị hoàn thuế

Tiếp nhận hồ sơ hoàn thuế theo quy định tại Điều 32, Điều 43 Thông tư 80/2021/TT-BTC và Nghị định 126/2020/NĐ-CP đối với các trường hợp sau:

- Hoàn thuế theo quy định của pháp luật về thuế:

+ Hồ sơ đề nghị hoàn thuế giá trị gia tăng theo quy định tại Điều 28 Thông tư 80/2021/TT-BTC (trừ điểm g khoản 2 Điều 28 Thông tư 80/2021/TT- BTC).

+ Hồ sơ đề nghị hoàn thuế tiêu thụ đặc biệt đối với xăng sinh học theo quy định tại Điều 29 Thông tư 80/2021/TT-BTC.

+ Hồ sơ đề nghị hoàn thuế theo Hiệp định tránh đánh thuế hai lần và Điều ước quốc tế khác quy định tại Điều 30 Thông tư 80/2021/TT-BTC.

- Thanh toán, hoàn trả tiền thuế đã ứng trước, tiền phí dịch vụ hoàn thuế giá trị gia tăng cho ngân hàng thương mại:

Hồ sơ đề nghị hoàn theo quy định tại điểm g khoản 2 Điều 28 Thông tư 80/202l/TT-BTC.

- Hoàn thuế đối với các trường hợp chuyển đổi sở hữu, chuyển đổi doanh nghiệp, sáp nhập, hợp nhất, chia, tách, giải thể, phá sản, chấm dứt hoạt động:

+ Hồ sơ đề nghị hoàn thuế giá trị gia tăng đầu vào chưa được khấu trừ hết quy định tại Điều 31 Thông tư 80/2021/TT-BTC.

+ Hồ sơ hoàn nộp thừa quy định tại khoản 3 Điều 42 Thông tư 80/2021/TT-BTC.

- Hoàn thuế thu nhập cá nhân đối với cá nhân trực tiếp quyết toán thuế với cơ quan thuế:

+ Hồ sơ hoàn thuế đối với trường hợp cá nhân có thu nhập từ tiền lương, tiền công trực tiếp quyết toán thuế với cơ quan thuế theo quy định tại điểm b khoản 1 Điều 42 Thông tư 80/2021/TT-BTC.

+ Hồ sơ hoàn nộp thừa các loại thuế và các khoản thu khác quy định tại khoản 2 Điều 42 Thông tư 80/2021/TT-BTC.

+ Hồ sơ hoàn thuế thu nhập cá nhân đối với thu nhập từ tiền lương tiền công của tổ chức, cá nhân chi trả thu nhập từ tiền lương tiền công thực hiện quyết toán thuế cho các cá nhân có ủy quyền quy định tại điểm a khoản 1 Điều 42 Thông tư 80/2021/TT-BTC.

Phân loại hồ sơ hoàn thuế theo quy định tại Điều 33, Điều 44 Thông tư 80/2021/TT-BTC, cụ thể:

- Phân loại hồ sơ hoàn thuế theo quy định của pháp luật về thuế.

- Phân loại hồ sơ thanh toán, hoàn trả tiền thuế đã ứng trước, tiền phí dịch vụ hoàn thuế giá trị gia tăng cho ngân hàng thương mại.

- Phân loại hồ sơ hoàn thuế đối với các trường hợp chuyển đổi sở hữu, chuyển đổi doanh nghiệp, sáp nhập, hợp nhất, chia, tách, giải thể, phá sản, chấm dứt hoạt động.

- Phân loại hồ sơ hoàn thuế thu nhập cá nhân đối với cá nhân trực tiếp quyết toán thuế với cơ quan thuế.

- Phân loại hồ sơ hoàn nộp thừa khác.

Giải quyết hồ sơ hoàn thuế theo quy định tại Điều 34, Điều 45 Thông tư 80/2021/TT-BTC:

- Giải quyết hồ sơ hoàn thuế thuộc diện hoàn thuế trước.

- Giải quyết hồ sơ hoàn thuế thuộc diện kiểm tra trước hoàn thuế.

Thẩm định đối với hồ sơ thuộc diện phải thẩm định theo quy định tại Quy chế cấp ý kiến pháp lý dự thảo đề nghị xây dựng văn bản quy phạm pháp luật, dự thảo văn bản quy phạm pháp luật và thẩm định dự thảo văn bản hành chính do cơ quan thuế các cấp ban hành kèm theo Quyết định 1033/QĐ-TCT và các văn bản thay thế, sửa đổi, bổ sung (nếu có).

- Ban hành Quyết định hoàn thuế hoặc Quyết định hoàn thuế kiêm bù trừ thu ngân sách nhà nước, Thông báo về việc không được hoàn thuế (theo quy định tại Điều 36, Điều 46 Thông tư 80/2021/TT-BTC).

- Ban hành Quyết định thanh toán cho ngân hàng là đại lý hoàn thuế giá trị gia tăng theo quy định tại Điều 36 Thông tư 80/2021/TT-BTC, Điều 21 Thông tư 72/2014/TT-BTC.

Hoàn trả khoản thu ngân sách nhà nước hoặc Lệnh hoàn trả kiêm bù trừ khoản thu ngân sách nhà nước theo quy định về thực hiện chế độ kế toán ngân sách nhà nước và hoạt động nghiệp vụ Kho bạc Nhà nước.

Thu hồi hoàn thuế theo quy định tại Điều 40, Điều 50 Thông tư 80/2021/TT-BTC.

2. Xác định số thuế đủ điều kiện hoàn thuế

Theo quy định tại Điều 15 Quyết định 679/QĐ-TCT về xác định số thuế đủ điều kiện hoàn thuế, gồm các bước:

*Hồ sơ hoàn thuế thuộc diện hoàn thuế trước

Bước 1. Đối chiếu hồ sơ hoàn thuế

Căn cứ hồ sơ hoàn thuế của người nộp thuế theo quy định của Luật Quản lý thuế (NNT) và thông tin về NNT do Cơ quan thuế (CQT) quản lý tại cơ sở dữ liệu để xác định đối tượng và trường hợp được hoàn thuế.

Kết quả đối chiếu được cập nhật đầy đủ vào Phiếu đề xuất hoàn thuế.

Bước 2. Thông báo yêu cầu NNT giải trình, bổ sung thông tin tài liệu.

Bước 3. Chấp nhận thông tin tài liệu giải trình, bổ sung của NNT hoặc chuyên phân loại hồ sơ hoàn thuế sang điện kiêm tra trước hoàn thuế

Bước 4. Xác định số tiền đủ điều kiện hoàn thuế

Bộ phận giải quyết hồ sơ hoàn thuế căn cứ kết quả thực hiện các công việc nêu trên để xác định số thuế đề nghị hoàn đủ điều kiện hoàn thuế, số thuế đề nghị hoàn không đủ điều kiện hoàn thuế được chuyển khấu trừ tiếp, số thuế đề nghị hoàn không đủ điều kiện hoàn thuế và không đủ điều kiện khấu trừ thuế, nêu rõ lý do, căn cứ văn bản quy phạm pháp luật áp dụng tại các thông báo, văn bản gửi NNT.

*Hồ sơ hoàn thuế thuộc diện kiểm tra trước hoàn thuế

Bước 1: Thực hiện kiểm tra tại trụ sở NNT

Bước 2: Áp dụng các biện pháp nghiệp vụ

Bước 3: Xác định số tiền đủ điều kiện hoàn thuế

Bài viết trên đây là những thông tin mà Đại lý Thuế Trương Gia chia sẻ để giúp bạn nắm được quy trình hoàn thuế theo hướng dẫn của Tổng Cục Thuế quy định tại Quyết định số 679/QĐ-TCT năm 2023. Nếu còn bất kỳ vướng mắc hay vấn đề nào còn chưa rõ cần được giải đáp, hãy liên hệ với chúng tôi để được tư vấn và hỗ trợ nhanh nhất nhé!

“CẦU NỐI TUYỆT VỜI GIỮA CỘNG ĐỒNG DOANH NGHIỆP VÀ CƠ QUAN THUẾ”

Chính sách hoàn thuế xuất khẩu Trung Quốc là gì? Cần những điều kiện gì thì doanh nghiệp sẽ được hưởng chính sách này? Bài viết dưới đây của chúng tôi sẽ trả lời các câu hỏi trên. Từ đó, các doanh nghiệp nhập khẩu hàng hóa từ Trung Quốc có thể vận dụng để được hưởng ưu đãi của chính sách này và giảm chi phí nhập khẩu cho lô hàng của mình.